Versicherungen

Über uns

Versicherungen, so individuell wie Du. Das ist unser Ziel bei der Beratung.

Versicherungen bei GeckoHier steht ein kurzes Statement zu Versicherungen und dem Service rund um Versicherungen bei Gecko.

Versicherungen, so individuell wie Du. Das ist unser Ziel bei der Beratung.

Über GeckoHier steht ein kurzes Statement zu Versicherungen und dem Service rund um Versicherungen bei Gecko.

Baufinanzierung

Kontakt

Eine Immobilien- oder Baufinanzierung ist eine wichtige Entscheidung. Die oftmals größte Investition des Lebens! Es geht dabei um mehr als nur den Zins – es geht um Ihre Zukunft!"

Baufinanzierung fürs Eigenheim

10 nützliche Tipps für deine Baufinanzierung

Raten der Baufinanzierung nicht mehr zahlbar - Wir helfen!

Welche Rolle spielt das Eigenkapital in der Baufinanzierung?

Wenn das Eigenkapital der Baufinanzierung nicht reicht

Wie viel Fremdkapital ist bei der Baufinanzierung empfehlenswert?

Die Zinsentwicklung in der Baufinanzierung

Welche Auswirkungen hat eine negative Schufa auf die Baufinanzierung?

Das ist bei der Anschlussfinanzierung zu beachten

Wissen zu Baufinanzierung

Wie viel Baufinanzierung kann ich mir leisten?Wie finde ich eine Anschlussfinanzierung?Wie funktioniert die Auszahlung?Ratenrückzahlung bei der BaufinanzierungWie Du die Baufinanzierung kündigen kannst10 nützliche Tipps für deine Baufinanzierung

Raten der Baufinanzierung nicht mehr zahlbar - Wir helfen!

Welche Rolle spielt das Eigenkapital in der Baufinanzierung?

Wenn das Eigenkapital der Baufinanzierung nicht reicht

Wie viel Fremdkapital ist bei der Baufinanzierung empfehlenswert?

Die Zinsentwicklung in der Baufinanzierung

Welche Auswirkungen hat eine negative Schufa auf die Baufinanzierung?

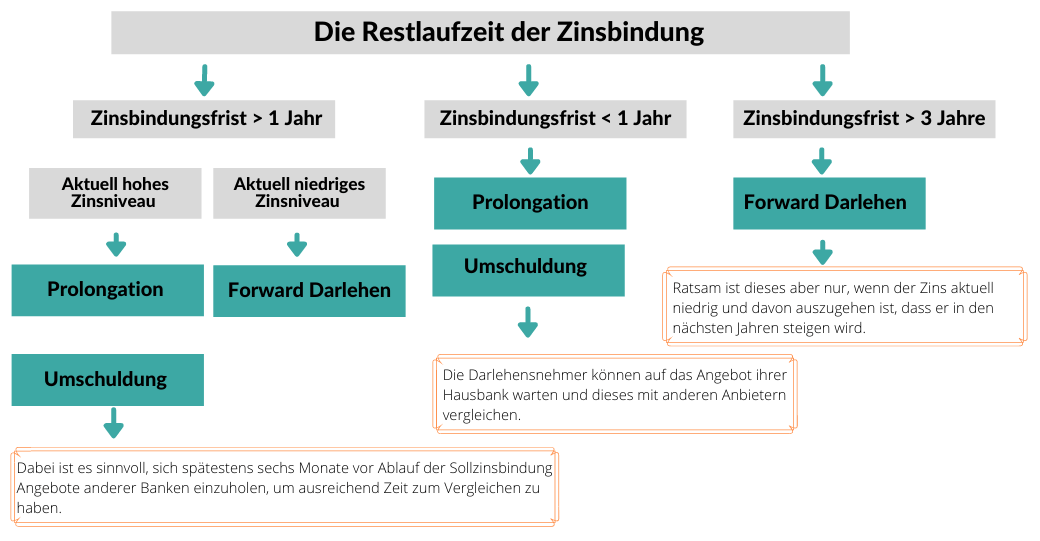

Das ist bei der Anschlussfinanzierung zu beachten

Eine Immobilien- oder Baufinanzierung ist eine wichtige Entscheidung. Die oftmals größte Investition des Lebens! Es geht dabei um mehr als nur den Zins – es geht um Ihre Zukunft!"

Menu

- Über uns

- Versicherungen

- Baufinanzierung

- Baufinanzierung für Husum

- Auszahlung der Baufinanzierung

- Anschlussfinanzierung

- Welche Baufinanzierung kann ich mir leisten?

- Ratenrückzahlung der Baufinanzierung

- Wie Du die Baufinanzierung kündigen kannst

- 10 nützliche Tipps für deine Baufinanzierung

- Raten der Baufinanzierung nicht mehr zahlbar - Wir helfen!

- Welche Rolle spielt das Eigenkapital in der Baufinanzierung?

- Wenn das Eigenkapital der Baufinanzierung nicht reicht

- Wie viel Fremdkapital ist bei der Baufinanzierung empfehlenswert?

- Die Zinsentwicklung in der Baufinanzierung

- Kontakt

schließen